Einblicke, Einschätzungen und Expertisen

NACHGEFRAGT…: Das ist der aktuelle Stand beim Wassercent!

Denn: Jahrelang wurde in Bayern über eine Abgabe für Grundwasser-Entnahmen diskutiert. Anfang Dezember 2025 beschloss dann das Kabinett den bayerischen Wassercent. Demnach müssen die Menschen in Bayern ab Mitte 2026 mit zusätzlichen Wasser-Kosten von durchschnittlich rund fünf Euro pro Jahr rechnen.

"Es dient dem Schutz des Wassers", sagte Ministerpräsident Markus Söder (CSU) dazu. Konkret soll künftig jeder, der im Freistaat Grundwasser entnimmt oder verbraucht, eine Abgabe von einheitlich zehn Cent pro Kubikmeter dafür bezahlen müssen. Es gibt aber eine Freimenge, von der unter anderem Unternehmen profitieren, sowie eine ganze Reihe von Ausnahmen. Daran und an einer fehlenden Zählerpflicht gibt es weiterhin breite Kritik.

Herr Limmer, wer muss denn ab Mitte dieses Jahres den Wassercent bezahlen?

Rudolf Limmer: Nach dem Gesetzentwurf (Wasser-Novelle) soll jeder, der im Freistaat Grundwasser entnimmt oder verbraucht, künftig eine Abgabe von einheitlich zehn Cent pro Kubikmeter dafür bezahlen müssen. Gemessen am durchschnittlichen Wasserverbrauch von knapp 140 Liter pro Person und Tag bedeutet dies für Privathaushalte rund fünf Euro pro Person und Jahr an zusätzlichen Kosten. Privatpersonen wird der Wassercent nicht direkt in Rechnung gestellt, sondern dem Wasserversorger - der das Entgelt aber auf die Kunden umlegen dürfte. Fällig werden soll der Wassercent mit Wirkung zum 1. Juli 2026.

Gibt es Ausnahmen? Wenn ja, welche?

Rudolf Limmer: Es gibt aber eine ganze Reihe von Ausnahmen. Vorgesehen ist zum einen eine Freimenge von 5.000 Kubikmetern pro Jahr: Das heißt, man zahlt erst für die Menge, die die 5.000 Kubikmeter übersteigt. Privatpersonen profitieren davon nicht: Die Freimenge gilt nicht für den einzelnen Kunden, sondern für den Wasserversorger, für Wasserzweckverbände und Nutzer eigener Brunnen, für Unternehmen und die Industrie.

Zum zweiten werden für bestimmte Wassernutzungen gar keine zusätzlichen Gebühren erhoben, etwa für Entnahmen für den landwirtschaftlichen Hofbetrieb, für die Wasserversorgung von Nutztieren, für die Fischerei oder für die Nutzung erneuerbarer Energien wie Wärmepumpen. Die Koalitionspartner CSU und Freie Wähler hatten sich nach langem Streit erst im Dezember auf Eckpunkte für den neuen Wassercent verständigt. Doch an dem Kompromiss gab es postwendend wieder Kritik - etwa, weil Betriebe und Private bei den Freimengen ungleich behandelt würden.

Welche Kriterien gelten für die künftige Ermittlung des Wasserverbrauches als Grundlage für den Wassercent?

Rudolf Limmer: Der Wassercent wird grundsätzlich auf Basis der genehmigten Wassermenge im Entnahmebescheid berechnet. Es gibt also einen genau festgelegten Mengenwert für die Berechnung. Abweichend davon kann ein Entnehmer die tatsächlich entnommene Jahresmenge mit entsprechenden Nachweisen der zuständigen Behörde mitteilen. Dies ist z. B. bei einem eigenen Brunnen der Fall.

Wofür sollen die mit dem Wassercent erzielten Einnahmen verwendet werden?

Rudolf Limmer: Die Einnahmen werden zweckgebunden für Maßnahmen zum Wasserschutz und für eine nachhaltige Wasserbewirtschaftung verwendet. Ebenso sollen die Mittel für den Hochwasserschutz verwendet werden können.

Was regelt der Gesetzentwurf denn zudem noch?

Rudolf Limmer: Auch die öffentliche Trinkwasserversorgung in Bayern wird durch das Gesetz weiter gestärkt. Dazu wird festgelegt, dass die Wasserentnahmen zum Zweck der öffentlichen Trinkwasserversorgung Vorrang vor anderen Nutzungen haben. Eine solche Regelung war im bisherigen Gesetz nicht enthalten. Daneben gibt es zukünftig für die Übertragung einer wasserrechtlichen Entnahmeberechtigung eine Anzeigepflicht. Damit wird sichergestellt, dass die zuständige Behörde Kenntnis von einem bevorstehenden Rechtsübergang hat. So kann sie gegebenenfalls Maßnahmen wie beispielsweise eine Anpassung oder einen Widerruf der Gestattung ergreifen.

Wo gibt es, außer in Bayern, den Wassercent schon und wie hoch sind beispielsweise in anderen Bundesländern die Wassercents?

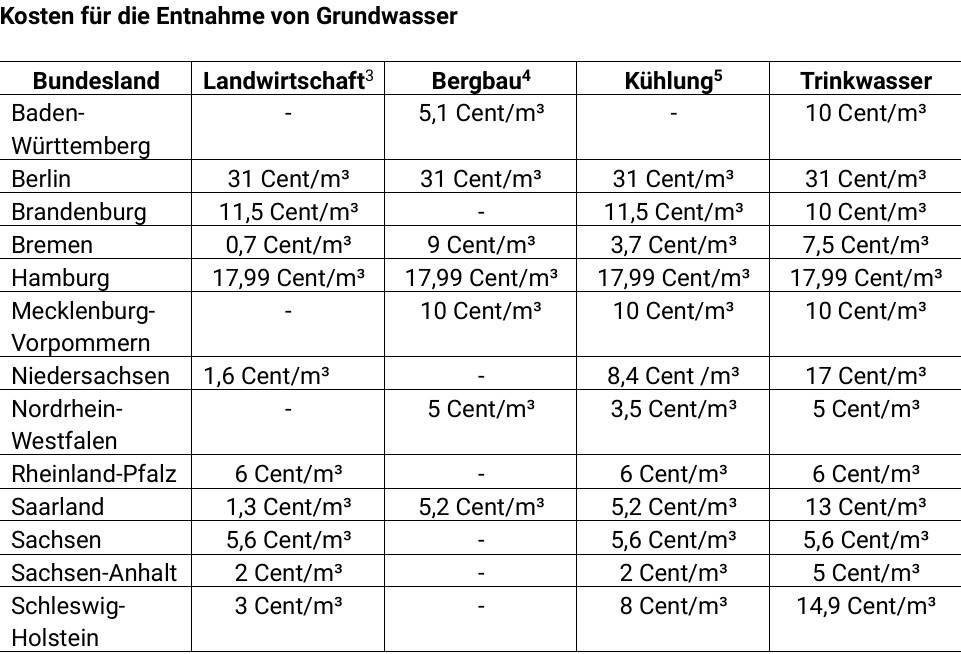

Rudolf Limmer: Die Bundesländer haben sehr unterschiedliche Beträge und Kategorien zur Festlegung des Entgelts bestimmt. Im Hinblick auf die Übersichtlichkeit und Vergleichbarkeit wurden an dieser Stelle nur die Kosten für die Entnahme von Grundwasser dargestellt, insbesondere aus dem Grund, da in Berlin und Saarland nur Abgaben für die Entnahme von Grundwasser erhoben werden. Für zusammengefasste Einzelbereiche aufgeschlüsselt ergeben sich folgende Werte im Bereich Grundwasser:

Rudolf Limmer: Die SPD im Landtag bemängelt: "Der von CSU und Freien Wählern vorgelegte Wassercent ist handwerklich ein Paradebeispiel für Klientelpolitik." Während Privatpersonen über die Wasserversorger belastet würden, kämen industrielle Großverbraucher durch großzügige Freimengen und Ausnahmen weitgehend ungeschoren davon - dabei werde überhaupt nicht einmal kontrolliert, wieviel Wasser sie entnehmen.

"Das ist sozial ungerecht und ökologisch höchstens halbherzig", sagt deren Abgeordnete Anna Rasehorn. "Wenn Wasser als wertvolle Ressource endlich einen Preis bekommen soll, dann muss das gerecht, konsequent und mit klarer ökologischer Zielsetzung geschehen - und nicht wieder nach dem Motto: Die Kleinen zahlen, die Großen profitieren."

Wir als Landesverband Bayern des Verbandes Wohneigentum bemängeln, dass die vorgesehene Freimenge von 5.000 Kubikmetern pro Jahr insbesondere große Wasserverbraucher begünstigt und damit die geplante ökologische Lenkungswirkung des Gesetzes untergrabe. Es steht zu befürchten, dass die Zusatzkosten letztlich auf die Verbraucher abgewälzt werden, während Großverbraucher durch Ausnahmen und Freibeträge kaum belastet werden. Eine Klage wird nicht ausgeschlossen. St. Landgraf

NACHGEFRAGT…: "Frühzeitig junge Mitglieder integrieren!"

Weiden. Wir fragen, unser Präsident Rudolf Limmer antwortet: In unserer Rubrik "Nachgefragt…" geben wir zu aktuellen Themen Einblicke, Einschätzungen und Expertisen ab. Dieses Mal geht es um die Vorteile einer Mitgliedschaft im Verband Wohneigentum (VWE) und um die immer wieder auftauchende Frage, wie Siedlergemeinschaften attraktiver für potenzielle neue Mitglieder werden können.

Herr Limmer! Beschreiben Sie doch kurz den Verband Wohneigentum, dessen Aufgaben und seine Intention?

Rudolf Limmer: Als größter Verbraucherschutzverband für selbstgenutztes Wohneigentum kämpfen wir für die Rechte der privaten Haus- und Wohnungsbesitzer. Wir vertreten die Interessen unserer Mitglieder - in Bund, Land und auch in den Kommunen. In Politik und Gesellschaft treten wir für die Förderung und den Erhalt des selbstgenutzten Wohneigentums ein sowie für einen neutralen und unabhängigen Verbraucherschutz.

Welche Zielgruppe ist für Sie als Mitglied des Bundesvorstandes und als bayerischer VWE-Präsident diejenige, die Ihr Verband anspricht?

Rudolf Limmer: Unsere Zielgruppe sind die selbstnutzenden Eigentümer und Eigentümerinnen von Einfamilienhäusern oder Eigentumswohnungen.

Die VWE-Mitglieder profitieren von vielen Leistungen, die Ihr Verband bietet. Welche sind warum für Sie die wichtigsten?

Rudolf Limmer: Für mich sind es zwei grundlegende Dinge. Zum einen ist es der im Beitrag enthaltene Versicherungsschutz. Diesen bekommt man nirgends günstiger als bei uns. Und gerade in der heutigen Zeit ist er zwingend notwendig, um mein Eigentum vor dem Zugriff Dritter zu schützen. Zum anderen gehört die Möglichkeit, verschiedene Gerätschaften innerhalb der Gemeinschaft für wenig Geld auszuleihen zu den großen Vorteilen. Denn es muss sich nicht jeder ein Gerät anschaffen, zum Beispiel einen Häcksler, nur weil ich ihn einmal im Jahr benötige.

Es ist klar, dass bei möglichen neuen Mitgliedern heutzutage die sogenannten ‚greifbaren‘ Vorteile ein wesentlicher Entscheidungspunkt für einen Eintritt sind. Aber es gibt ja auch die ‚weichen‘ Argumente, wie Zusammenhalt, praktische Tipps zum Thema ‚Haus und Garten‘ etc.! Nennen Sie uns doch diejenigen, die für Sie für eine VWE-Mitgliedschaft ausschlaggebend wären…

Rudolf Limmer: Als immateriellen Vorteil sehe ich die Zugehörigkeit zu einer Gemeinschaft als großen Vorteil, denn dort wird Geselligkeit und gemeinsame Unternehmungen praktiziert. Ebenso wie gegenseitige Hilfe und das Austauschen von Problemlösungen sind Vorteile, die man unbedingt kennenlernen sollte.

Die Keimzellen der VWE-Landesverbände sind zweifelsohne die Siedlergemeinschaften. Allerdings gibt es in den letzten Jahren leider vermehrt die Tendenz, dass viele Siedlergemeinschaften sich schwertun, ehrenamtliche Mittarbeiter zu finden. Und somit oftmals die SGs vor dem Aus stehen. Woher kommt Ihrer Meinung diese Tendenz? Haben die betroffenen SGs die Zeichen der Zeit nicht erkannt?

Rudolf Limmer: Ja, dies kann man durchaus so sehen. Seitdem ich in der Verantwortung für die Siedler-Bewegung stehe, weise ich darauf hin, dass der amtierende Vorstand frühzeitig junge Mitglieder in die Vorstandschaft integrieren muss. Ebenso wie der Aufbau einer guten Jugendarbeit. Denn wenn sich die Kinder wohl fühlen, kommen in der Regel auch die Eltern zur Siedlergemeinschaft hinzu. Außerdem bringen jüngere Mitglieder oft neue Gedanken mit in den Verein, was dazu führt, dass der Verein als solcher auch für eine andere Zielgruppe attraktiv wird.

Auf der anderen Seite wiederum gibt es viele Paradebeispiele, die wir in unserer Rubrik ‚Von den Besten lernen…!‘ vorstellen. Was machen diese erfolgreichen SGs anders, was machen sie besser als die, die primär ums Überleben kämpfen müssen?

Rudolf Limmer: Grundsätzlich kann man feststellen, dass aktive Vereine keine Probleme haben, neue und vor allem auch jüngere Mitglieder zu gewinnen. Durch die Aktivität werden die Vereine in der Öffentlichkeit wahrgenommen und wirken attraktiver. Es muss daher unser Ziel sein, alle Vereine wieder zu reaktivieren und so für mehr Attraktivität zu sorgen. Dort, wo dies nicht gelingt, müssen wir Wege finden, wie wir die Mitglieder auf andere Siedlergemeinschaften aufteilen können, um sie so am Gemeinschaftsleben teilhaben zu lassen.

Abschließend: Wohin muss sich der VWE grundsätzlich entwickeln, um für potenzielle Neumitglieder wieder interessanter zu werden? Was muss der Verband machen, um seine Attraktivität weiter zu steigern?

Rudolf Limmer: Wie oben dargestellt, müssen viele Vereine wieder aktiver werden und vor allem die Vorstandschaft verjüngen. Die Leistungen, die wir heute übergeordnet anbieten, sind sehr gut. Aber dies allein führt nicht dazu, dass ein Hausbesitzer Interesse am Verein hat. Dies geschieht meiner Meinung nach nur über die Attraktivität des Vereinslebens. Man wird nie alle Eigentümer mit dem Angebot ansprechen können. Darum ist es auch wichtig, Mitglieder, die eben nur die Vorteile nutzen aber keine Vereinsaktivitäten begleiten wollen, ebenfalls zu begeistern. Dies geschieht dann über eine Einzelmitgliedschaft. St. Landgraf

NACHGEFRAGT…: Kein allgemeines Höhenlimit für Hecken!

Weiden/Karlsruhe. Wir fragen, unser Präsident Rudolf Limmer antwortet: In unserer Rubrik "Nachgefragt…" geben wir zu aktuellen Themen, die unsere Mitglieder und Siedlergemeinschaften betreffen und interessieren, Einblicke, Einschätzungen und Expertisen ab. Dieses Mal geht es um ein richtungsweisendes Urteil (mehr hier: https://lmy.de/RTDmh), das der Bundesgerichtshof Ende März gefällt hat. In dem wurde u. a. entschieden, dass es im Landesnachbarrecht keine allgemeine Höhenbegrenzung für Hecken gibt.

Kurz zum Hintergrund des Nachbarschaftsstreites: Konkret ging es in dem verhandelten Fall (Aktenzeichen: V ZR 185/23) um die Frage, ob ein Grundstückseigentümer trotz Einhaltung der gesetzlich vorgeschriebenen Grenzabstände verpflichtet werden kann, eine Hecke zurückzuschneiden. Die beiden Parteien, wobei der Kläger vom VWE-Partner ERGO-Versicherungen rechtsschutzmäßig vertreten worden war, sind Eigentümer benachbarter Grundstücke in Hessen.

Auf dem Grundstück der Beklagten befindet sich seit den 1960er Jahren entlang der gemeinsamen Grenze eine Aufschüttung, die durch eine 28 Meter lange Mauer aus Betonprofilen (L-Steinen) abgestützt wird. Im Jahr 2018 pflanzte die Beklagte auf der Aufschüttung Bambus an und verbaute zum klägerischen Grundstück hin eine Rhizomsperre. Der Bambus hat zwischenzeitlich eine Höhe von mindestens sechs bis sieben Metern erreicht.

Herr Limmer, das aktuelle Urteil des Bundesgerichtshofes bringt Klarheit - zumindest für Hessen - und hat weitreichende Folgen für Gartenbesitzer im ganzen Land: Der BGH betonte im Urteil, dass es kein allgemeines Höhenlimit für Hecken gibt. Was genau bedeutet das?

Rudolf Limmer: Dies bedeutet, dass eine Hecke, sobald diese mit genügendem Abstand zum Nachbargrundstück gepflanzt wird, der Höhe nach nicht gekürzt werden muss. Befindet sich die Hecke allerdings zu nahe am eignen Grundstück, dann muss sehr wohl auf ein vertretbares Maß gekürzt werden.

Ist der Bambus somit überhaupt eine "Hecke" im Rechtssinne?

Rudolf Limmer: Der BHG hat sich hier, ich denke ganz bewusst, etwas weiter ausgedrückt. Nach dem Urteil liegt dann eine Hecke vor, wenn der Gesamteindruck dies vermittelt. Sind zum Bespiel die Abstände zwischen den einzelnen Pflanzen so groß, dass man eher den Eindruck gewinnt, dass hier nur vereinzelt Pflanzen stehen (löchriger Eindruck), dann geht man eben nicht von einer Hecke aus. Die Pflanzenart spielt bei dieser Betrachtung dann keine Rolle mehr.

Ein weiterer wichtiger Punkt war die Frage des Messpunktes - wo genau wird denn nun die Heckenhöhe gemessen?

Rudolf Limmer: Nach diesem Urteil ist der Messpunkt immer da anzulegen, wo die Pflanzen das Erdreich durchdringen. Im vorliegenden Fall liegt das Nachbargrundstück höher als das Grundstück des Klägers. Der Messpunkt ist daher nicht die Grundstückshöhe des Klägers, sondern die des Beklagten. Das kann dann schon einen gewissen Höhenunterschied ausmachen.

Der BGH hat mit diesem Urteil ja die wesentlichen Rechtsfragen geklärt. Dennoch ist der Streit noch nicht vorbei und der wurde der Fall wieder ans Oberlandesgericht zurückgewiesen. Warum genau? Es war u. a. von einem Verfahrensfehler die Rede?

Rudolf Limmer: Nach dem Urteil war es so zu verstehen, dass in der Vorinstanz die genauen Höhen eben nicht ermittelt wurden. Das hätte man durch eine Ortsbesichtigung oder durch ein entsprechendes Gutachten vornehmen können. Da dies nicht erfolgt ist, wurde das Verfahren wegen eines "Verfahrensfehlers" wieder an das OLG zurückverwiesen.

Was wären denn die Folgen, wenn sich bei der Messung herausstellt, dass der Bambus zu nah an der Grundstücksgrenze stehen würde?

Rudolf Limmer: Die Abstandsflächen sind leider von Bundesland zu Bundesland verschieden. Teilweise greifen hier sogar nach Sondervorschriften der Kommunen. In diesem Fall liegt das Grundstück in Hessen. Hier beträgt die Abstandfläche 0,75 Meter. Wurde diese nicht eingehalten, muss die Hecke gekürzt werden (auf 2 Meter Höhe) und muss im Zweifel auch noch in der Breite reduziert werden, wenn ein Bewuchs der Hecke in das Nachbargrundstück hinein erfolgt. Hierbei ist zu beachten, dass der Nachbar nicht ohne Genehmigung des betroffenen Grundstücksnachbars dessen Grundstück betreten darf.

Das BGH-Urteil hat über den konkreten Fall hinaus Bedeutung für viele Grundstückseigentümer und Nachbarn in Deutschland. Was kann man daraus lernen? Und was bedeutet das Urteil für Bayern, wo ja Hecken ab einem Abstand von zwei Metern zum Nachbarn gepflanzt werden müssten?

Rudolf Limmer: Aus dem Urteil lässt sich jetzt klar herauslesen, dass Hecken, die den Mindestabstand nicht einhalten, gekürzt werden müssen. Ferner entscheidet der Gesamteindruck, ob es sich überhaupt um eine Hecke handelt, oder eben nur um Pflanzen, die in einer losen Reihe stehen. Dann wäre es eben keine Hecke und müsste auch nicht der Höhe nach reduziert werden. Weiterhin kann der Nachbar einfordern, dass Grundstückstriebe, die auf sein Grundstück ragen, abgeschnitten werden müssen.

Abschließend noch kurz zum Grenzabstand, der ja zweifelsohne das A und O im Nachbarrecht ist: Welche Tipps können Sie unseren Mitgliedern hier geben?

Rudolf Limmer: Die Empfehlung ist immer, den Abstand weit genug von der Grundstücksgrenze einzuhalten. Je breiter und je höher die Hecke wird, umso weiter sollte man von der Grenze weggehen. Durchaus auch weiter als der Mindestabstand dies fordert. Auch sollte man, der guten Nachbarschaft wegen, darauf achten, dass die eigenen Bepflanzungen den Nachbarn eben nicht stören oder gar beinträchtigen. Dies betrifft gerade das Sonnenlicht, dass eventuell die Terrasse des Nachbarn beschattet. Viel schöner ist es doch, mit der Nachbarschaft einen Kaffee oder ein Glas Bier oder Wein auf der Terrasse zu trinken, als sich zu streiten. St. Landgraf

NACHGEFRAGT…: Das ist der aktuelle Stand zur Grundsteuer!

Weiden. Wir fragen, unser Präsident Rudolf Limmer antwortet: In unserer Rubrik "Nachgefragt…" geben wir zu aktuellen Themen, die unsere Mitglieder und Siedlergemeinschaften betreffen und interessieren, Einblicke, Einschätzungen und Expertisen ab. Dieses Mal geht es erneut um die Grundsteuer, die momentan auch in Bayern bei vielen Grundstückseigentümern für Unverständnis, Ärger und Unruhe sorgt.

Herr Limmer: Seit Beginn des Jahres 2025 greift ja die neu gestaltete Grundsteuer? Die ersten Neuberechnungen der Gemeinden und Städte wurden verschickt - welche Erfahrungen haben Sie als VWE-Landesvorsitzender inzwischen gemacht? Gibt es viele Beschwerden, bzw. An- oder Nachfragen?

Rudolf Limmer: Es kommen bei mir wenig Nachfragen an. Ich habe mir auch einige Beschwerden angesehen. Häufig waren Fehler bei der Abgabe der Grundsteuererklärung die Ursache. Aber auch Nachträge, zum Beispiel ein Dachgeschossausbau, der bisher versehentlich nicht gemeldet war, führte dann, durch die jetzige Neuerfassung, zu einer Erhöhung des Grundsteuermessbetrages.

Warum haben viele Eigentümer beim Blick auf die Grundsteuer-Rechnungen für 2025 ein böses Erwachen erlebt, obwohl keine höhere Belastung für den Grundstücksbesitzer (über alle Grundstücksarten gesehen) erfolgen sollte?

Rudolf Limmer: In Bayern haben wir ein eigenes Bewertungsmodell. Wie oben bereits dargestellt kann es zu einer Erhöhung kommen, wenn jetzt der Dachgeschossausbau bei der Erklärung berücksichtigt wurde, bei der bisherigen Grundsteuer aber nicht gemeldet worden ist. Ähnlich verhält es sich bei Terrassenbauten oder auch bei Anbauten. Ferner wurden die Wohngebäude bei der Land- und Forstwirtschaft bisher dem günstigeren gewerblichen Bereich zugeordnet. Nach der neuen Berechnung werden diese aber wie normale Wohnhäuser behandelt. Dies führt zu einer Erhöhung. Das Gleiche gilt bei landwirtschaftlichen Grundstücken. Diese verteuern sich für die ersten 10.000 Quadratmeter. Danach wird der Ansatz jedoch günstiger. Bauerwartungsland hingegen wird in Bayern nicht anders bewertet wie das normale Baugrundstück. In vielen anderen Bundesländern kommt hierfür die Grundsteuer C zum Ansatz, die nochmals eine deutliche Erhöhung der Grundsteuer zur Folge hat. In Bayern wurde diese nicht eingeführt.

Was können die Eigentümer nun tun, wenn sich ihre Grundsteuer jetzt drastisch verteuert hat?

Rudolf Limmer: Es ist immer ratsam, den Grundsteuermessbescheid zu prüfen. Häufig kann man hier schon Abweichungen gegenüber dem bisherigen Messbescheid erkennen. Solle ein Fehler passiert sein, muss man mit dem Finanzamt Kontakt aufnehmen und eine Änderung des Grundsteuermessbescheids nach § 129 AO (offensichtliche Unrichtigkeit) beantragen. Dies geht auch dann noch, wenn die Einspruchsfrist bereits abgelaufen ist. Sollte die Kommune ihren Hebesatz nicht angepasst haben, kann man bei der Kommune nachfassen, ob diese ihn nochmals nach unten ändert. Wenn nicht, bleibt dann nur auf die Kommunalwahl 2026 zu verweisen, bei der man dann seinen Unwillen in Form der Kandidatenwahl ausdrücken kann.

Aktuell laufen deutschlandweit bereits zahlreiche Musterklagen gegen die Grundsteuer: Auch in Bayern? Und: Bis wann ist hier mit Entscheidungen zu rechnen?

Rudolf Limmer: Es gibt in Deutschland keine Sammelklage. Eine Musterklage würde nur dann möglich sein, wenn sich die Kläger alle hinter eine Musterklage stellen würden. Dies wird aber bei der Grundsteuer nicht möglich sein, da zu viele unterschiedliche Faktoren eine Rolle spielen. Mit ist auf jeden Fall in Bayern keine derartige Musterklage bekannt.

Mehr als 6,16 Millionen Steuerzahler haben aktuell gegen ihre Grundsteuerwert- und Messbescheide bei den Finanzämtern Einspruch erhoben. Haben diese Eigentümer derzeit weiteren Handlungsbedarf? Was können die Eigentümer machen, die bislang noch keinen Einspruch eingelegt haben?

Rudolf Limmer: Wie oben dargestellt, wird sich bei vielen Eigentümer in Bayern nichts oder nur sehr wenig an der Höhe der Grundsteuer ändern. Nur in den Fällen, bei denen sich die Quadratmeter der Wohnfläche durch An- oder Ausbauten geändert haben, dürfte es zu einer Erhöhung kommen. Dagegen kann kein Einspruch eingelegt werden. Bei einer eventuellen Falschangabe, die zu einer Erhöhung führt, hat man die Möglichkeit, entweder noch einen Einspruch einzulegen, soweit dies in der Frist ist, oder eben nach § 129 AO einen Antrag wegen offensichtlicher Unrichtigkeit zur Anpassung stellen.

Abschließend: Wie steht der VWE Bayern dem Thema "Grundsteuer" gegenüber? Welche Tipps oder Ratschläge können Sie unseren Mitgliedern geben?

Rudolf Limmer: Grundsätzlich gilt es immer, den erhaltenen Grundsteuermessbescheid sorgfältig zu prüfen. Sollten dabei Fehler festgestellt werden, bitte unbedingt Kontakt mit dem Finanzamt aufnehmen. Sollte die Erklärung mit Hilfe eines Steuerberaters erfolgt sein, wenden Sie sich bitte direkt an ihn. Er wird dann alles Weitere veranlassen. Ebenfalls stehen die Steuerberater für alle Auskünfte ebenfalls zur Verfügung und können bei Bedarf auch die notwendigen Erklärungen bzw. Einsprüche stellen. St. Landgraf

NACHGEFRAGT…: Das sollten Sie zur Grundsteuerreform wissen!

Weiden. Wir fragen, unser Präsident Rudolf Limmer antwortet: In unserer neuen Rubrik "Nachgefragt…" geben wir ab sofort einmal pro Monat sowie anlassbezogen zu aktuellen Themen, die unsere Mitglieder und Siedlergemeinschaften betreffen und interessieren, Einblicke, Einschätzungen und Expertisen ab. Dieses Mal geht es um die Neureglung der Grundsteuer in Bayern, die für die Städte und Gemeinden eine der wichtigsten Einnahmequellen ist.

Herr Limmer: Geben Sie uns doch bitte einen kurzen Rückblick, wie es zu der Neuregelung kam?

Rudolf Limmer: Das Bundesverfassungsgericht hat die bisherigen gesetzlichen Regelungen zur Bewertung von Grundstücken für Zwecke der Grundsteuer im Jahr 2018 für verfassungswidrig erklärt. Der Bayerische Landtag hat dann am 23. November 2021 zur Neuregelung der Grundsteuer ein eigenes Landesgrundsteuergesetz verabschiedet. Von 2025 an spielt nun der Wert eines Grundstücks bei der Berechnung der Grundsteuer in Bayern keine Rolle mehr. Die Grundsteuer wird in Bayern nicht nach dem Wert des Grundstücks, sondern nach der Größe der Fläche von Grundstück und Gebäude berechnet.

Warum ist eine Neuberechnung überhaupt nötig geworden?

Rudolf Limmer: Die letzte offizielle Hauptfeststellung der Grundbesitzwerte liegt etliche Jahrzehnte zurück (alte Bundesländer: 1964; neue Bundesländer: 1935) und führte zu nicht sachgerechter Besteuerung. Deshalb hat das Bundesverfassungsgericht am 10. April 2018 (Aktenzeichen: 1 BvL 11/14) entschieden, dass die Vorschriften zur Einheitsbewertung zumindest seit Anfang 2002 mit dem allgemeinen Gleichheitsgrundsatz unvereinbar sind. Folgerichtig wurde der Gesetzgeber verpflichtet, eine neue Berechnungsgrundlage zu schaffen. Das Bundesverfassungsgericht erlaubt die beanstandeten Regelungen längstens bis zum 31. Dezember 2024. Daher ist eine Neubewertung der Grundstücke notwendig geworden. Die hierfür notwendige Erklärung war, mit Fristverlängerung, bis 31. Dezember 2023 abzugeben. Danach wurden durch die Finanzverwaltung die Grundstücke bewertet und die Grundsteuermessbeträge ermittelt, die als Basis für die Berechnung der eigentlichen Grundsteuer dienen.

Kommen somit erhöhte Kosten auf die Eigentümerinnen und Eigentümer zu?

Rudolf Limmer: Das oben genannte Verfahren und die anschließende Berechnung soll grundsätzlich aber, so die damalige Aussage des Bundesfinanzministers "aufwandsneutral" sein. Das heißt: Es soll keine höhere Belastung für den Grundstücksbesitzer (über alle Grundstücksarten gesehen) erfolgen.

Wie läuft denn das Verfahren zur Berechnung der Grundsteuer ab?

Rudolf Limmer: Das bisher bekannte, dreistufige Verfahren bleibt weiter erhalten. Eigentümerinnen und Eigentümer müssen eine sogenannte Grundsteuererklärung abgeben. Das Finanzamt stellt auf Basis der erklärten Angaben den Grundsteuermessbetrag fest und übermittelt diesen an die Kommune. Die Eigentümerinnen und Eigentümer erhalten über die getroffene Feststellung des Finanzamtes einen Bescheid, den Grundsteuermessbescheid. Der durch das Finanzamt festgestellte Grundsteuermessbetrag wird dann von der Kommune mit dem Hebesatz multipliziert.

Und wie wird dieser Hebesatz bestimmt?

Rudolf Limmer: Die individuelle Höhe der Grundsteuer setzt sich ja aus den beiden Faktoren Grundsteuermessbetrag und Hebesatz fest. Den Hebesatz bestimmt jede Kommune selbst. Die tatsächlich nach neuem Recht zu zahlende Grundsteuer wurde / wird den Eigentümerinnen und Eigentümern in 2024 in Form des Grundsteuerbescheides von der Kommune mitgeteilt. Die neue Grundsteuer ist ab dem 1.1.2025 von den Eigentümerinnen und Eigentümern an die Kommune zu bezahlen.

Wie schätzen Sie die Resonanz der Reform bei unseren Mitgliedern ein?

Rudolf Limmer: Ich denke, es herrscht eine hohe Verunsicherung in der Bevölkerung, wie die Belastung künftig ab dem 1. Januar 2025 ausfallen wird. Dies ist nicht nur für die Eigentümer einer Immobilie ein Thema, sondern auch für die Mieter, da die Grundsteuer über die Nebenkosten eins-zu-eins umgelegt werden darf.

In welche Richtung werden sich Ihrer Einschätzung nach die Kosten verändern?

Rudolf Limmer: Das ist schwer zu sagen, geschweige denn zu vereinheitlichen: Die Hebesätze der Grundsteuer B lagen 2023 bundesweit durchschnittlich bei 554 Prozent, wobei Werte von 800 bis knapp 1000 Prozent nicht selten sind. Mittlerweile haben 25 Städte mit mehr als 20.000 Einwohnern einen Grundsteuer B-Hebesatz von 800 Prozent und mehr. Ein bayerisches Beispiel, das die andere Möglichkeit untermauert: Gemäß mir vorliegenden Informationen hat unser Staatsministerium der Finanzen und für Heimat einen Wert für den Hebesatz für meine Heimatstadt Selb ermittelt. Der liegt für die Grundsteuer B bei 235 Prozent. Bisher belief sich dieser auf 360 Prozent.

Was können unsere Mitglieder und die Grundstückseigentümer tun, damit ihre bisherigen Kosten nicht erhöht werden?

Rudolf Limmer: Jetzt liegt es grundlegend an den Gemeinde- und Stadtverwaltungen sowie den Bürgermeistern ihren Gemeinde- und Stadträten einen Hebesatz zur Entscheidung für die Anwendung ab dem 1. Januar 2025 vorzulegen. Wir können als Bürger nur auf die Stadt- und Gemeinderäte einwirken, dass diese bei der Festlegung der Hebesätze auch die Aufwandsneutralität im Blick behalten. Ansonsten sind in 2026 wieder Neuwahlen zu den Stadtparlamenten. Dort kann man dann seinen Unwillen durch die Wahl/oder eben Nichtwahl der entsprechenden Person zum Ausdruck bringen. Wir werden dies kritisch verfolgen. St. Landgraf